Artigo sobre a substituição tributária do Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS) na comercialização de medicamentos

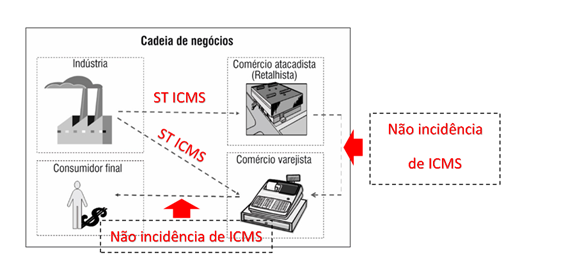

A Substituição Tributária (ST) do Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS) é um modelo de tributação em que o ICMS de uma cadeia de negócios é pago antecipadamente por meio da transferência da responsabilidade de seu recolhimento, tendo como consequência sua incidência encerrada.

Com a aplicação da Substituição Tributária, o fabricante (ou equiparado) irá recolher o tributo incidente sobre sua operação de venda a seus clientes distribuidores (varejistas e atacadistas) encerrando assim toda a tributação na cadeia.

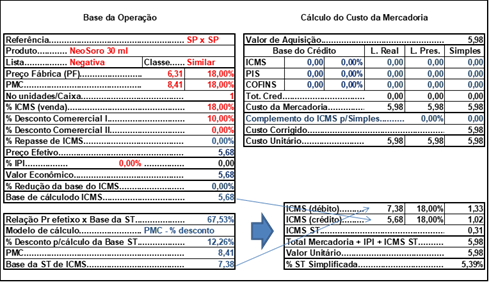

Nos regimes de Substituição Tributária vigentes pelo País, basicamente temos o governo “estimando” o preço de venda dos produtos a consumidores finais e calculado o saldo de ICMS débito (sobre a venda) contra o valor a crédito (sobre a aquisição).

Quando a empresa adquirente revender o produto em análise não haverá mais incidência de ICMS pois o mesmo foi pago já de forma antecipada através do mecanismo da ST de ICMS.

Em alguns estados, como por exemplo São Paulo, quando um distribuidor adquire uma mercadoria de uma indústria farmacêutica já será cobrada a ST de ICMS de toda a cadeia já no primeiro elo (indústria x distribuidor). Quando este distribuidor revender o mesmo produto a uma farmácia em operação interna no mesmo estado,não haverá mais incidência de ICMS(distribuidor x farmácia) bem como quando a farmácia revender o mesmo a um consumidor final (farmácia x consumidor).

Em análises a notas fiscais de farmácias referente a aquisição de produtos farmacêuticos fornecidos por empresas distribuidores e sujeitas a incidência de ST de ICMS em sua aquisição, encontramos a divulgação de um nível de desconto comercial (negociado entre as partes) mas com repasse da ST de ICMS do distribuidor a empresa varejista.

Substituição tributária na prática

Na prática o desconto comercial apresentado não é efetivamente praticado. Assim, gerando como consequência distorções sobre as margens de contribuição por parte do varejo farmacêutico.

Em alguns casos foram constatados prejuízo nas operações de revenda, principalmente em itens inseridos em projetos de PBM.

Uma empresa distribuidora repassar o valor da ST de ICMS em parte ou até integralmente, para um cliente varejista, não se configura em um delito fiscal, mas caso informe um montante de desconto comercial discordante do valor efetivamente praticado teríamos um ponto de conflito a ser melhor analisado.

A revenda de um produto sujeito a ST de ICMS já cobrado na etapa anterior será isento de ICMS e, repassar o referido valor ou parte dele para o próximo elo da cadeia (varejo), configura-se na realidade como uma diminuição de descontos comerciais oferecidos.

A identificação destes fatos é de difícil constatação devido aos complexos modelos de notas fiscais.

Secretário do Ministério da Economia aposta na redução de impostos sobre medicamentos

Fonte: Artigo do engenheiro, professor e especialista no mercado farmacêutico sobre temas de finanças, margem de comercialização e impostos, Nelson Bruxellas Beltrame.

Foto: Shutterstock